“มีเงินเพิ่มขึ้น”...ก็ใช้เพิ่มขึ้นได้จริงหรือ?

ปัจจุบันเราพูดถึงสมการการเงินสมัยใหม่ที่ช่วยสร้างวินัยการเงินให้กับเราว่า “ค่าใช้จ่าย = รายได้ – เงินออม” หรือที่พูดกันสั้นๆ ว่า “ให้ออมก่อนใช้” แล้วหากเรามีรายได้เพิ่มขึ้นล่ะ…เราจะใช้จ่ายเพิ่มขึ้นได้หรือไม่?

ปัจจุบันเราพูดถึงสมการการเงินสมัยใหม่ที่ช่วยสร้างวินัยการเงินให้กับเราว่า “ค่าใช้จ่าย = รายได้ – เงินออม” หรือที่พูดกันสั้นๆ ว่า “ให้ออมก่อนใช้” แล้วหากเรามีรายได้เพิ่มขึ้นล่ะ…เราจะใช้จ่ายเพิ่มขึ้นได้หรือไม่? ขอยกตัวอย่างให้เห็นชัดเจน ถ้าเรามีรายได้เดือนละ 20,000 บาท เราออมเงินเดือนละ 20% หรือ เท่ากับ 4,000 บาท เราก็สามารถใช้เงินส่วนที่เหลืออีก 16,000 บาท เพราะเราได้หักเงินออมไปเรียบร้อยแล้ว เมื่อเรามีรายได้เพิ่มขึ้นจาก 20,000 บาท เป็น 25,000 บาท เราก็หักเงินออม 5,000 บาท เหลือใช้ 20,000 บาทได้สิ ซึ่งเท่ากับเราจะมีเงินใช้ได้เพิ่มขึ้นอีก 4,000 บาทต่อเดือน

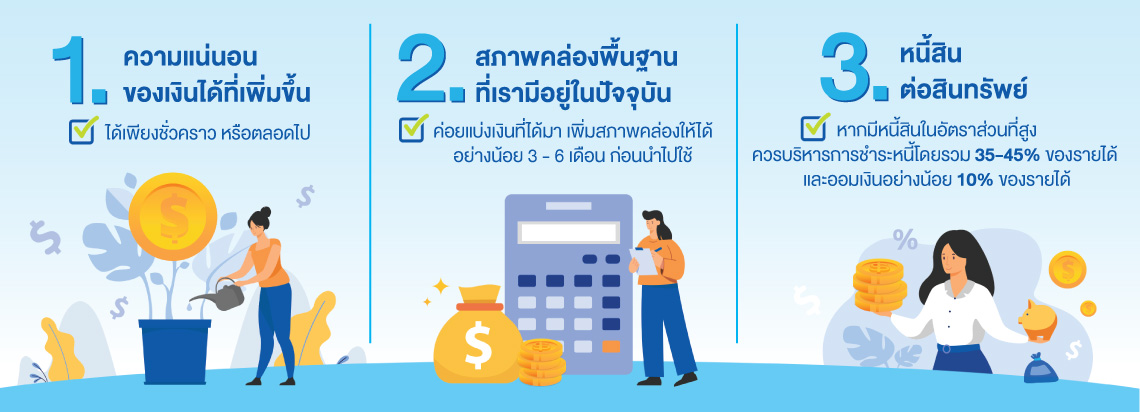

ก่อนที่จะนำเงินที่เราหาได้เพิ่มไปใช้ เรามาลองทำเช็คลิสต์กันก่อน เพื่อให้สบายใจว่าเราจะใช้เงินที่ได้รับเพิ่มขึ้นมาได้

- ความแน่นอนของเงินได้ที่เพิ่มขึ้น: คำกล่าวที่ว่า “ความไม่แน่นอน คือ ความแน่นอน” เงินที่เราได้รับเพิ่มมาเป็นเพียงชั่วครั้งหรือตลอดไป ย่อมมีผลต่อรูปแบบการนำเงินไปใช้

- สภาพคล่องพื้นฐานที่เรามีอยู่ในปัจจุบัน: เชื่อว่าคนส่วนใหญ่มีสภาพคล่องพื้นฐานที่ดีพอ แต่หากเรามีเงินสดหรือเงินฝากในบัญชีธนาคารรวมกัน ไม่เพียงพอสำหรับการใช้จ่าย 3 เดือน เราควรแบ่งเงินที่ได้มาเพื่อเพิ่มสภาพคล่องให้ได้อย่างน้อย 3 เดือน ก่อนนำเงินไปใช้ หรือหากจะให้ดีในสภาพเศรษฐกิจปัจจุบัน เราควรเพิ่มสภาพคล่องให้ได้ถึง 6 เดือน

- หนี้สินต่อสินทรัพย์: สมัยนี้การมีหนี้สินเป็นเรื่องปกติ แต่การมีหนี้สินที่มากกว่า 50% ของสินทรัพย์ทั้งหมดที่เรามีอาจเป็นเรื่อง “ไม่ปกติ” เพราะเป็นการสร้างภาระในระยะยาวที่มากเกินจำเป็น โดยเฉพาะถ้าหนี้สินที่มีอยู่เป็นหนี้สินที่ก่อภาระผูกพันไปจนถึงช่วงหลังเกษียณที่เรามีรายได้ลดลง และหนี้สินเหล่านี้อาจเป็นสิ่งที่เราควบคุมได้ยาก

หากเรามีรายได้ที่ไม่มากนักและจำเป็นต้องก่อสินเชื่อเพื่อการดำเนินชีวิต เช่นการซื้อบ้านเป็นต้น เราจึงต้องพิจารณาความสามารถในการชำระคืนหนี้สินประกอบด้วย หากเรามี “หนี้สินในอัตราส่วนที่สูง” เราควรพิจารณาว่าเรามีการชำระคืนหนี้จากรายได้อย่างไร โดยการแยกออกเป็นหนี้สินที่เกิดจากการจดจำนองเช่นสินเชื่อที่อยู่อาศัย สินเชื่อเช่าซื้อรถยนต์ เป็นต้น และหนี้สินทั่วไปที่ไม่เกี่ยวกับการจดจำนอง ซึ่งโดยมากเป็นสินเชื่อเพื่อการอุปโภคบริโภคส่วนบุคคล การชำระคืนหนี้สินโดยรวมในอัตรา 35-45% ของรายได้ที่เรามีเป็นอัตราส่วนที่เหมาะสมในการบริหารค่าใช้จ่าย และเราไม่ควรมีเงินชำระคืนที่ไม่รวมภาระจดจำนองในอัตรา 20% ของรายได้

นอกจากนี้ เราควรออมเงินอย่างน้อยที่สุด 10% ของรายได้ที่เราได้รับ โดยเราสามารถออมในรูปแบบต่างๆ เช่น กองทุนสำรองเพื่อการเลี้ยงชีพ, กองทุนบำเหน็จบำนาญข้าราชการ เงินฝากต่างๆ เงินออมในประกันชีวิต และเงินลงทุนในสินทรัพย์ต่างๆ เพื่อให้สอดคล้องกับเป้าหมายทางการเงินต่างๆ ที่เราควรมี

และถ้าเรามีหนี้ในอัตราส่วนที่สูงมากเราควรนำเงินไป “ชำระหนี้” เพื่อลดภาระหนี้ลงหรือ “ออมเงินเพิ่มขึ้น” ปกติหนี้จากภาระการจดจำนองมักกำหนดจำนวนเงินที่เราต้องชำระคืนเป็นรายงวดที่เท่าๆ กัน เมื่อเรามีรายได้ที่เพิ่มขึ้น จำนวนเงินที่เราชำระในแต่ละงวดจะคิดเป็นสัดส่วนต่อรายได้ที่ลดลงเรื่อยๆ หากเราต้องการคงอัตราการชำระคืนหนี้ในสัดส่วนเดิม คือ 35-45% ของรายได้ เราจึงต้องปรับจำนวนเงินชำระคืนรายงวดเพิ่มขึ้นตามการเพิ่มของรายได้ด้วย

ดังนั้น จากตัวอย่างข้างบนเมื่อเรามีเงินเพิ่มขึ้นจาก 20,000 บาท เป็น 25,000 บาท เงินส่วนที่เพิ่มขึ้น 5,000 บาท จึงควรแบ่งไปใช้ในเรื่องต่างๆ โดยการแบ่งเป็นเงินออม 20% เท่ากับ 1,000 บาท และเงินชำระหนี้สิน 45% เท่ากับ 2,250 บาท

เงินที่เพิ่มขึ้นส่วนที่เหลือ คือ 1,750 บาท คือเงินที่เราสามารถนำไปใช้ได้นั่นเอง เมื่อเราพิจารณาผลของเงินออมที่เพิ่ม และเงินชำระหนี้สินที่เพิ่มขึ้นจะพบว่าผลของการออมเงินเพิ่มขึ้นจาก 4,000 บาท เป็น 5,000 บาท หากผลตอบแทนที่ได้รับโดยเฉลี่ย คือ 5% เมื่อออมเงิน 10 ปี จำนวนเงินที่เราออมได้จะเพิ่มจาก 607,000 บาท เป็น 759,000 บาท

ผลของเงินชำระหนี้ที่เพิ่มขึ้นจาก 9,000 บาท เป็น 11,250 บาท หากมีหนี้สินเงินกู้บ้านคงเหลือ 1,200,000 บาท อัตราดอกเบี้ยเงินกู้ 5% ระยะเวลาที่เราต้องผ่อนชำระจากเดิมคงเหลือประมาณ 21 ปี จะลดลงเหลือประมาณ 13 ปีเท่านั้น เมื่อ “มีเงินเพิ่มขึ้น” สม่ำเสมอ...แน่นอนก่อนจะนำไปใช้เราควรสร้าง “การออม” และ “ชำระหนี้สิน” ก่อนนำไปใช้ รวมถึงการทบทวนและปรับเป้าหมายทางการเงินต่างๆ โดยเฉพาะเป้าหมายการเงินเพื่อการเกษียณอายุ เป็นเรื่องที่ควรทำเมื่อเรามีรายได้ที่เปลี่ยนแปลงไป เนื่องจากคนส่วนใหญ่มักต้องการมีคุณภาพชีวิตในช่วงหลังเกษียณที่ไม่แตกต่างจากคุณภาพชีวิตในช่วงก่อนเกษียณ เป้าหมายจึงควรทบทวนเมื่อเรามีรายได้เพิ่มขึ้นอีกด้วย เพียงเท่านี้เราก็จะสบายใจได้ว่าเงินที่เรานำไปใช้จ่ายเพิ่มเติมจะยังคง “สร้างความมั่นคงทางการเงิน” ในระยะยาวให้กับเรา

เขียนและเรียบเรียง : นรินทร์ เอกวงศ์วิริยะ นักวางแผนการเงิน CFP® สมาคมนักวางแผนการเงินไทย