คุณออมน้อยไปหรือเปล่า?

เชื่อว่าทุกคนคงผ่านวิกฤตต่างๆ กันมาแล้ว อย่างน้อยก็น่าจะต้องเจอกับวิกฤตน้ำท่วมใหญ่ในปี 2554 (9 ปีก่อน) แต่คงไม่มีใครที่คิดว่าอยู่ดี ๆ เราทุกคนต้องเผชิญกับวิกฤตที่รุนแรงกว่าที่กำลังเกิดขึ้นทั่วโลกและมีผลกระทบต่อเศรษฐกิจในด้านต่าง ๆ อย่างที่เป็นอยู่ในเวลานี้

เชื่อว่าทุกคนคงผ่านวิกฤตต่างๆ กันมาแล้ว อย่างน้อยก็น่าจะต้องเจอกับวิกฤตน้ำท่วมใหญ่ในปี 2554 (9 ปีก่อน) แต่คงไม่มีใครที่คิดว่าอยู่ดี ๆ เราทุกคนต้องเผชิญกับวิกฤตที่รุนแรงกว่าที่กำลังเกิดขึ้นทั่วโลกและมีผลกระทบต่อเศรษฐกิจในด้านต่าง ๆ อย่างที่เป็นอยู่ในเวลานี้ในช่วงที่มีปัญหาด้านเศรษฐกิจย่อมมีผลกระทบกับปัญหาทางการเงินส่วนบุคคล และกระทบกับแผนการเงินที่เราได้วางไว้ โดยทั่วไปปัญหาทางการเงินของคนส่วนใหญ่เกิดจากทัศนคติและพฤติกรรมการใช้จ่าย ไม่ว่าจะมีรายได้มากหรือน้อยก็ใช้เงินไปแบบวันชนวัน เดือนชนเดือน จึงไม่แปลกว่าคนมีรายได้มากกว่าก็มีสัดส่วนหนี้ไม่ต่างจากคนมีรายได้น้อยกว่า ทำให้เสียโอกาสในการออมเงินเพื่อเป้าหมายการเงิน

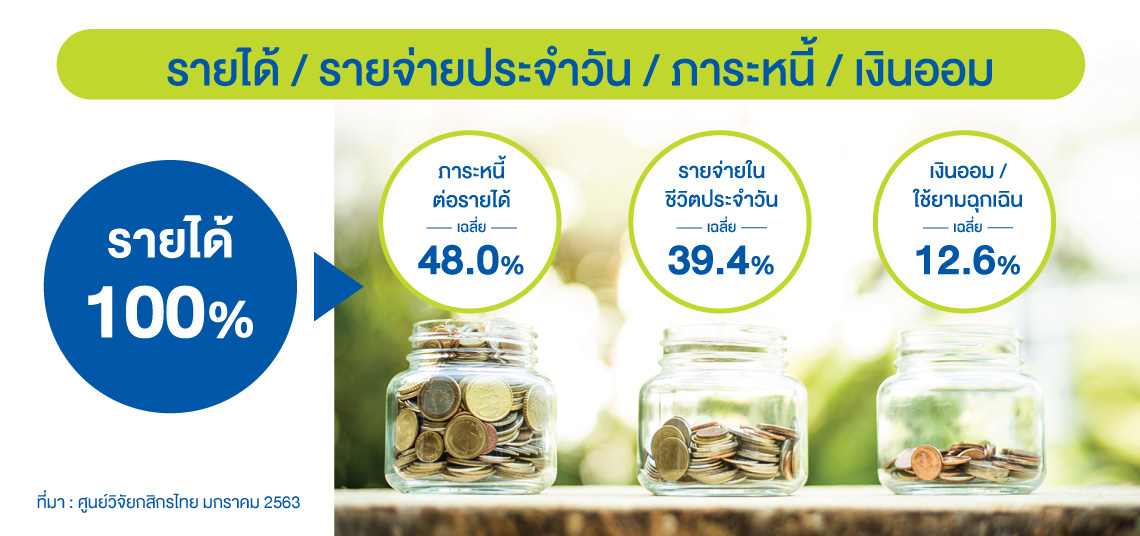

ผลการศึกษาพบว่า รายได้ของครัวเรือนในกรุงเทพประมาณ 39.4% ถูกนำไปใช้กับภาระหนี้สิน ประกอบกับ 48.0% ของรายจ่ายประจำวัน ทำให้มีเงินออมเหลือเฉลี่ย 12.6% ของรายได้ ซึ่งต่ำกว่าอัตราออม 20% ที่ถือเป็นเกณฑ์เฉลี่ย

เมื่อประสบปัญหาการหดหายไปของรายได้ ผลกระทบจึงยิ่งส่งผลไปถึงจำนวนของเงินออม เพราะไม่สามารถหลีกเลี่ยงภาระหนี้สินที่เราต้องรับผิดชอบได้ ซึ่งในระยะยาวจะส่งผลต่ออนาคตวัยเกษียณที่จะไม่มีรายได้อีกต่อไป ยิ่งในสภาวะดอกเบี้ยต่ำที่จะอยู่กับเราไปอีกหลายปีแบบนี้ การจะสร้างผลตอบแทนจะยากกว่าเดิม เป้าหมายการเงินที่มีจะต้องการจำนวนเงินออมที่เพิ่มมากขึ้น จึงต้องพิจารณาว่าเราสามารถลดค่าใช้จ่ายที่ไม่จำเป็นอะไรได้อีกหรือไม่

สำหรับคนรุ่นใหม่ ลองสังเกตตัวเองว่าการเข้าถึงช่องทางการขายได้ง่ายขึ้นโดยเฉพาะช่องทางขายออนไลน์ หรือการเข้าสังคมโซเชียลต่าง ๆ ทำให้เราเกิดการใช้จ่ายที่มากขึ้น ง่ายขึ้นหรือไม่ การเข้าร่วมชมรมคนรักสิ่งเดียวกัน แทนที่จะทำให้เรามีความสุขกลับทำให้เราเกิดความเหนื่อยที่ต้องวิ่งตามคนอื่น ๆ ต้องซื้อต้องเปลี่ยนของใหม่แม้ของที่มีจะยังใช้ได้ดี

หากจะหลุดพ้นไปจากกับดักทางการเงินเหล่านี้ ต้องเปลี่ยนทัศนคติเป็นสิ่งแรก แนวทางแบบเศรษฐกิจพอเพียงเป็นปรัชญาที่ดีมากที่จะช่วยสร้างทัศคติแนวการดำรงอยู่และปฏิบัติตนของประชาชนในทุกระดับ ประกอบการสร้างวินัยทางการเงินที่ดี ซึ่งเริ่มได้ง่าย ๆ จากการเปลี่ยนสมการการเงินที่เราเคยชินใหม่ เพื่อการวางแผนการใช้จ่ายให้สอดคล้องกับรายได้ เพื่อสร้างการออม คือ

รายได้ - เงินออม = รายจ่าย

หรือก็คือออมก่อนใช้นั่นเอง จะออมเท่าไหร่ ขึ้นกับเป้าหมายทางการเงินของเรา แต่อย่างน้อยๆ ควรจะออมให้ได้ 20% ของรายได้สุทธิของเราเราสามารถออมในรูปแบบต่าง ๆ เพื่อให้เราออมได้ถึงระดับ 20% สำหรับข้าราชการต้องออมเงินเข้า กบข.ขั้นต่ำ 3% คนที่ทำงานในบริษัทเอกชนที่มีกองทุนสำรองเลี้ยงชีพถูกหักเงินโดยเฉลี่ย 5% เงินออมส่วนที่เหลือก็สามารถเลือกออมแบบที่ได้รับสิทธิทางภาษีทั้ง RMF และ SSF หรือออมผ่านผลิตภัณฑ์ทางการเงินอื่น ๆ ทั้งกองทุนรวม ประกันชีวิตแบบสะสมทรัพย์ และการออมผ่านสินทรัพย์การลงทุนต่าง ๆ ขึ้นอยู่กับแผนการเงินและเป้าหมายที่เหมาะสมกับเรา และที่สำคัญคือต้องสอดคล้องกับระดับการยอมรับความเสี่ยงของเรา

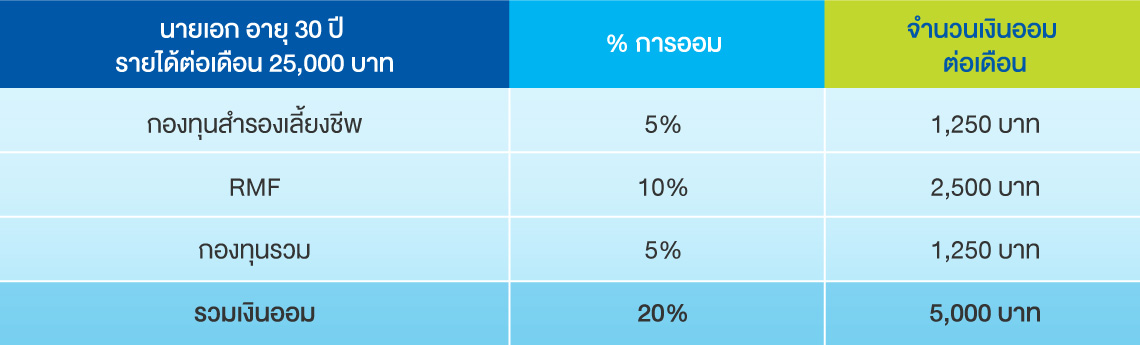

ตัวอย่างเช่น หากนายเอก ออมเงินตามค่าเฉลี่ย 12.6% นายเอกจะออมเงินเดือนละ 3,150 บาท แต่เมื่อนายเอกปรับแผนการเงินและเริ่มต้นออมเดือนละ 20% โดยการออมผ่านรูปแบบต่าง ๆ คือ

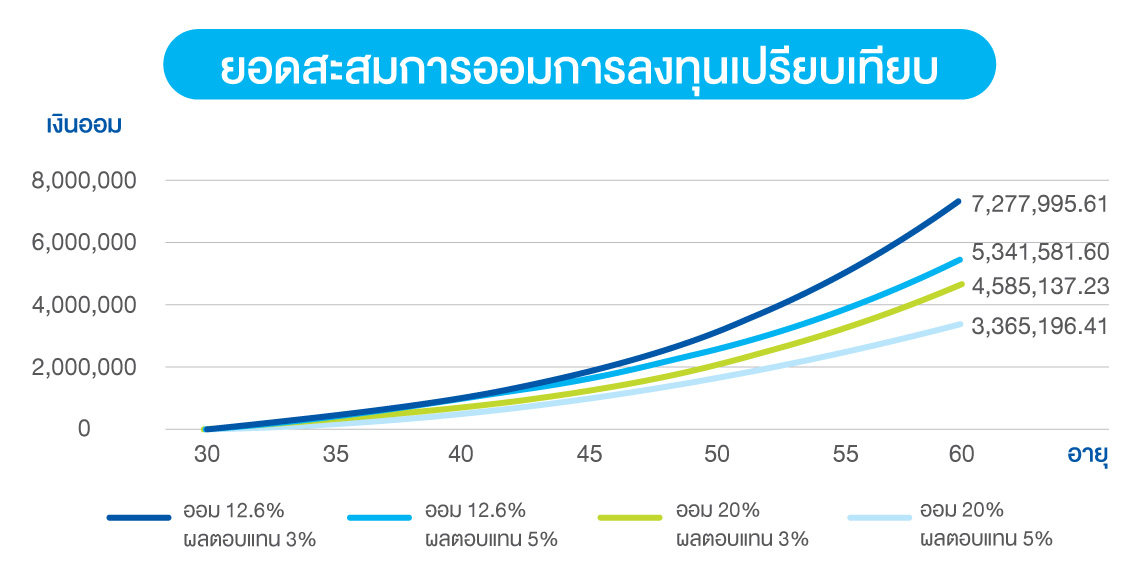

ลองเปรียบเทียบความแตกต่างของเงินออมและอัตราผลตอบแทนจากการลงทุน โดยนายเอก ได้รับเงินเดือนเพิ่มปีละ 4% นำเงินออมไปลงทุนได้รับผลตอบแทนเฉลี่ยต่อปี 3% และ 5% จะเห็นได้ว่าการออมที่เพิ่มขึ้นจาก 12.6% เป็น 20% ณ อัตราผลตอบแทน 3% เมื่อนายเอกอายุครบ 60 ปี จะได้รับเงิน 3.365 ล้าน และ 5.341 ล้านบาท แต่หากนายเอกสามารถลงทุนได้รับผลตอบแทน 5% ที่ระดับการออม 20% ของรายได้ทุกปี นายเอกจะมีเงินเมื่ออายุครบ 60 ปี รวม 7.278 ล้านบาท

ลองเปรียบเทียบความแตกต่างของเงินออมและอัตราผลตอบแทนจากการลงทุน โดยนายเอก ได้รับเงินเดือนเพิ่มปีละ 4% นำเงินออมไปลงทุนได้รับผลตอบแทนเฉลี่ยต่อปี 3% และ 5% จะเห็นได้ว่าการออมที่เพิ่มขึ้นจาก 12.6% เป็น 20% ณ อัตราผลตอบแทน 3% เมื่อนายเอกอายุครบ 60 ปี จะได้รับเงิน 3.365 ล้าน และ 5.341 ล้านบาท แต่หากนายเอกสามารถลงทุนได้รับผลตอบแทน 5% ที่ระดับการออม 20% ของรายได้ทุกปี นายเอกจะมีเงินเมื่ออายุครบ 60 ปี รวม 7.278 ล้านบาท

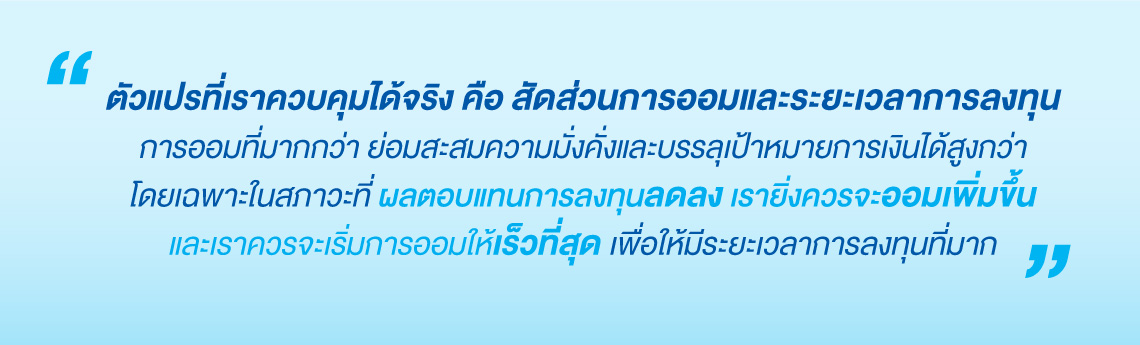

แม้เราจะเลือกลงทุนที่อัตราผลตอบแทนต่างกัน แต่ในความเป็นจริงเราอาจไม่สามารถควบคุมรายได้ของเราและอัตราผลตอบแทนจากการลงทุนได้อย่างที่เราคิด ด้วยปัจจัยด้านต่าง ๆ ที่มีผลกระทบต่อผลตอบแทนของสินทรัพย์ต่าง ๆ ฉะนั้นตัวแปรที่เราควบคุมได้จริง คือ สัดส่วนการออมและระยะเวลาการลงทุน การออมที่มากกว่า ย่อมสะสมความมั่งคั่งและบรรลุเป้าหมายการเงินได้สูงกว่า โดยเฉพาะในสภาวะที่ผลตอบแทนการลงทุนลดลงเรายิ่งควรจะออมเพิ่มขึ้น และเราควรจะเริ่มการออมให้เร็วที่สุดเพื่อให้มีระยะเวลาการลงทุนที่มากลองทบทวนแผนการออมของเราในปัจจุบัน และอย่าเพียงแต่คิด ให้ลงมือทำตั้งแต่วันนี้ครับ

เขียนและเรียบเรียง : นรินทร์ เอกวงศ์วิริยะ นักวางแผนการเงิน CFP® สมาคมนักวางแผนการเงินไทย

เขียนและเรียบเรียง : นรินทร์ เอกวงศ์วิริยะ นักวางแผนการเงิน CFP® สมาคมนักวางแผนการเงินไทย