สร้าง “ทักษะทางการเงิน” เพื่อเป้าหมายของชีวิต

“รายได้ก้อนแรก” ในชีวิตของเรา จำได้หรือเปล่าครับว่าเราใช้เงินก้อนนี้ยังไง?

“รายได้ก้อนแรก” ในชีวิตของเรา จำได้หรือเปล่าครับว่าเราใช้เงินก้อนนี้ยังไง?

“รายได้ก้อนแรก” คือสัญญาณของการเริ่มเส้นทางชีวิตด้วยตัวของเราเอง เมื่อต้องดำเนินชีวิตด้วยตัวเอง “ทักษะทางการเงิน” เป็นพื้นฐานที่จำเป็นที่เราต้องสร้างขึ้น เพราะความรู้ความเข้าใจทางการเงินช่วยให้เราสามารถวางแผนและบริหารจัดการเงินอย่างมีประสิทธิภาพ ทั้งการใช้จ่าย การออม การก่อหนี้ และการลงทุน“ทักษะ” ไม่ใช่สิ่งที่ติดตัวเรามาตั้งแต่เกิด แต่ “ทักษะ” คือความรู้ ความชำนาญ และความเข้าใจที่เกิดขึ้นจากการเรียนรู้ การฝึกฝน และการสร้างขึ้น ทุกคนจึงสามารถสร้างทักษะด้านต่างๆ ให้ตัวเองได้

“ทักษะทางการเงิน” ของคนไทยในปัจจุบันเป็นอย่างไร?

“ธนาคารแห่งประเทศไทย” และ “สำนักงานสถิติแห่งชาติ” ร่วมกันทำวิจัยล่าสุดในปี 2561 พบว่าคนไทยมีทักษะทางการเงินเฉลี่ยรวมอยู่ที่ระดับ 66.2% สูงกว่าค่าเฉลี่ยจากทุกประเทศตามข้อมูลของ OECD หรือ องค์การเพื่อความร่วมมือและการพัฒนาทางเศรษฐกิจที่มีค่าเฉลี่ย 62.9%แม้ทักษะโดยรวมของเราใกล้เคียงกับค่าเฉลี่ยทั่วโลก แต่เมื่อแยกดูทักษะทางการเงินออกเป็นด้านต่างๆ จะเห็นได้ว่า ไทยมีค่าเฉลี่ยในเรื่องพฤติกรรมทางการเงิน และทัศนคติทางการเงิน เป็นทักษะการเงิน 2 ด้านที่สูงกว่าค่าเฉลี่ยของ OECD ยกเว้นทักษะการเงินในด้านความรู้ทางการเงินที่ไทยมีค่าเฉลี่ยเท่ากับ 55.7% ต่ำกว่าค่าเฉลี่ย OECD ที่ 65.7% พอควร

“การที่มีความรู้ทางการเงินที่น้อย เป็นส่วนสำคัญที่ทำให้เราไม่สามารถไปถึงเป้าหมายทางการเงินต่างๆ โดยเฉพาะเป้าหมายทางการเงินระยะยาวเพื่อการเกษียณอายุ”

“การที่มีความรู้ทางการเงินที่น้อย เป็นส่วนสำคัญที่ทำให้เราไม่สามารถไปถึงเป้าหมายทางการเงินต่างๆ โดยเฉพาะเป้าหมายทางการเงินระยะยาวเพื่อการเกษียณอายุ”“ความรู้ทางการเงิน” เรื่องที่คนไทยมีค่าเฉลี่ยที่ต่ำ ได้แก่ ความรู้เรื่องดอกเบี้ยเงินฝากทบต้น เงินเฟ้อ ความเสี่ยงและผลตอบแทน การกระจายความเสี่ยงในการลงทุน และมูลค่าของเงินตามเวลา ซึ่งเป็นความรู้หลักสำหรับการลงทุน

นอกจากนี้ยังพบปัญหาที่สำคัญคือ พฤติกรรมเรื่อง “การจัดสรรเงินก่อนใช้” ซึ่งคนไทยมีค่าเฉลี่ยเพียง 23.4% ขณะที่ค่าเฉลี่ย OECD เท่ากับ 60.0% สะท้อนถึงปัญหาการออมของคนไทยที่ไม่เพียงพออย่างเห็นได้ชัด (สามารถดูรายละเอียดเพิ่มเติมได้ที่แหล่งที่มาของข้อมูลท้ายบทความ)

“การออม” และ “การลงทุน” คือ 2 หัวใจสำคัญในการสร้างความมั่งคั่งและการบรรลุเป้าหมายทางการเงินของชีวิต จึงไม่น่าแปลกใจที่คนส่วนหนึ่งต้องประสบปัญหาทางการเงิน โดยเฉพาะปัญหาการเงินช่วงหลังการเกษียณอายุถือเป็นปัญหาใหญ่ระดับประเทศ เมื่อทักษะการออมสร้างได้ด้วยการปรับพฤติกรรมการจัดสรรเงิน ทักษะด้านการลงทุนก็สร้างได้ด้วยการทำความเข้าใจปัจจัยที่มีผลกับการลงทุน เริ่มจากความเข้าใจเรื่องอัตราดอกเบี้ยที่แท้จริง

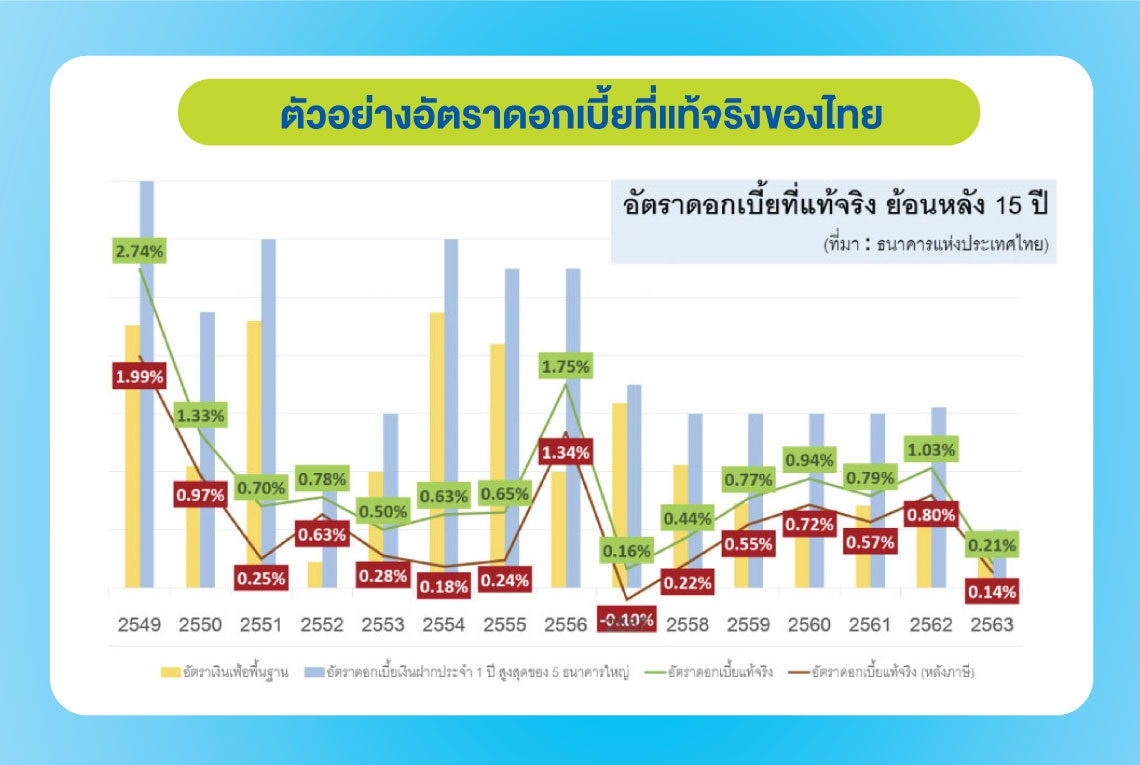

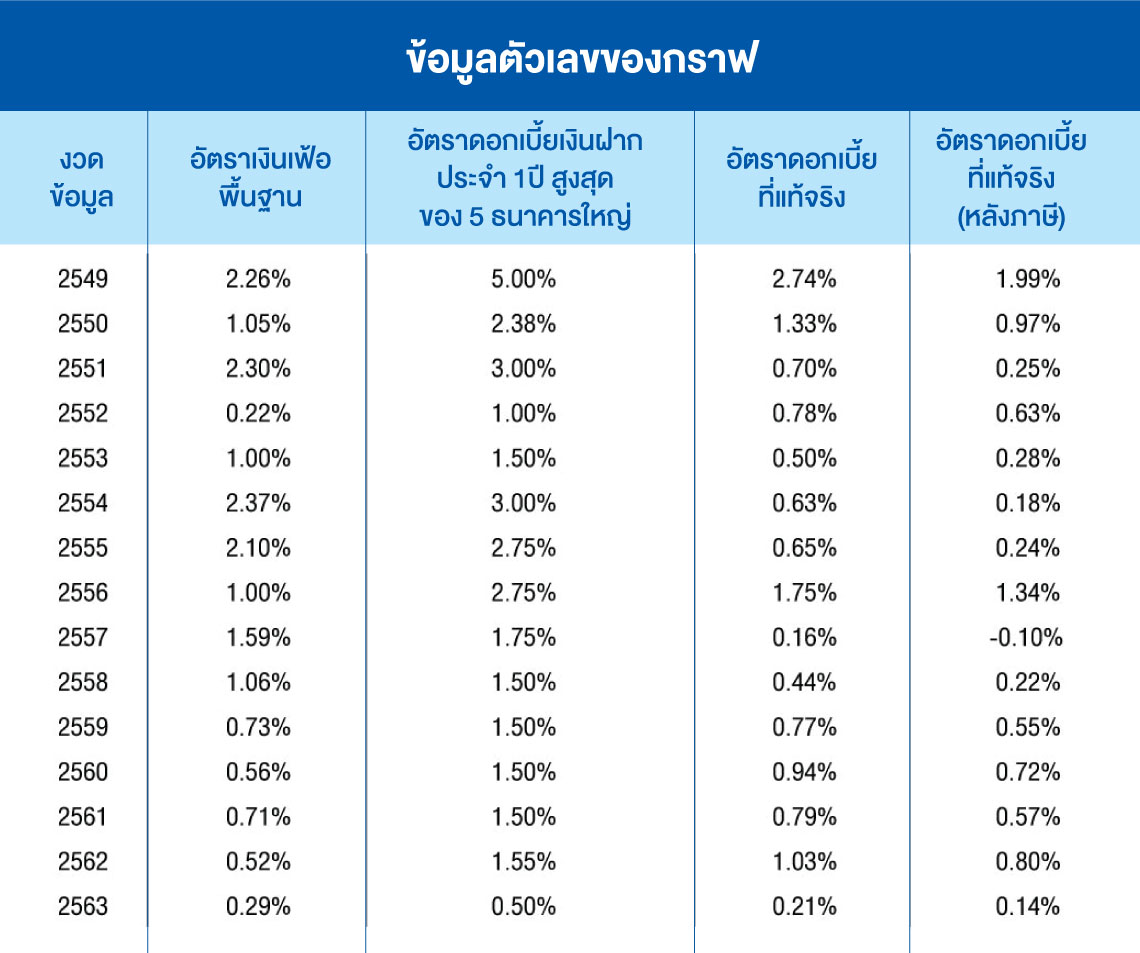

“การออม” และ “การลงทุน” คือ 2 หัวใจสำคัญในการสร้างความมั่งคั่งและการบรรลุเป้าหมายทางการเงินของชีวิต จึงไม่น่าแปลกใจที่คนส่วนหนึ่งต้องประสบปัญหาทางการเงิน โดยเฉพาะปัญหาการเงินช่วงหลังการเกษียณอายุถือเป็นปัญหาใหญ่ระดับประเทศ เมื่อทักษะการออมสร้างได้ด้วยการปรับพฤติกรรมการจัดสรรเงิน ทักษะด้านการลงทุนก็สร้างได้ด้วยการทำความเข้าใจปัจจัยที่มีผลกับการลงทุน เริ่มจากความเข้าใจเรื่องอัตราดอกเบี้ยที่แท้จริง“อัตราดอกเบี้ยที่เราเห็นเป็นตัวเลข % นั้นเรียกว่า ‘อัตราดอกเบี้ยที่ระบุไว้ (Nominal Interest Rate)’ ไม่ได้สะท้อน ‘อัตราดอกเบี้ยที่แท้จริง (Real Interest Rate)’ เพราะไม่ได้นำเรื่องค่าของเงินที่เปลี่ยนแปลงไปตาม ‘อัตราเงินเฟ้อ (Inflation Rate)’ มาปรับเพิ่มหรือปรับลด หากจะพิจารณาผลตอบแทนจากเงินที่ฝากหรือลงทุนจึงควรดูจากอัตราดอกเบี้ยที่แท้จริง ซึ่งก็คือ อัตราดอกเบี้ยที่ปรับลดอัตราเงินเฟ้อนั่นเอง”

จะเห็นได้ว่าในช่วง 15 ปีที่ผ่านมา “อัตราดอกเบี้ยแท้จริง” ของเงินฝากธนาคารไทยส่วนมากอยู่ต่ำกว่า 1% และหากต้องถูกหักภาษี 15% จากดอกเบี้ยที่ได้รับ ในบางปีเราแทบไม่สามารถคงค่าของเงินต้นที่มีอยู่จากการที่มีผลตอบแทนจริงต่ำกว่าอัตราเงินเฟ้อ การฝากเงินธนาคารจึงอาจเป็นการออมที่ไม่ได้ช่วยเพิ่มมูลค่าของเงินในด้านการลงทุนมากนัก

“สำหรับเป้าหมายทางการเงินระยะสั้นนั้น ‘อัตราดอกเบี้ยที่แท้จริง’ อาจไม่มีผลกระทบมาก แต่จะมีผลอย่างมากกับเป้าหมายทางการเงินในระยะยาว การวางแผนการเงินเพื่อเป้าหมายระยะยาวจึงต้องมีความเข้าใจเรื่องอัตราดอกเบี้ยที่แท้จริงด้วย”

“สำหรับเป้าหมายทางการเงินระยะสั้นนั้น ‘อัตราดอกเบี้ยที่แท้จริง’ อาจไม่มีผลกระทบมาก แต่จะมีผลอย่างมากกับเป้าหมายทางการเงินในระยะยาว การวางแผนการเงินเพื่อเป้าหมายระยะยาวจึงต้องมีความเข้าใจเรื่องอัตราดอกเบี้ยที่แท้จริงด้วย”

“การลงทุน” มีความเสี่ยง...แต่ “การไม่ลงทุน” เสี่ยงกว่า

หลายคนอาจสงสัยว่า “ถ้าไม่ลงทุน” หรือไม่เสี่ยงแล้วจะเสี่ยงกว่าได้อย่างไร ถ้าเข้าใจเรื่อง “อัตราดอกเบี้ยที่แท้จริง” ก็ใช้อธิบายเรื่องนี้ได้เลยครับ การที่เงินต้นถูกด้อยค่าลงด้วยเงินเฟ้อคือความเสี่ยงในอนาคตของเงินที่เราออมอยู่ การไม่รับความเสี่ยง จึงอาจมีความเสี่ยงที่จะได้รับผลตอบแทนที่ติดลบได้นั่นเอง“แม้แต่อัตราดอกเบี้ยที่แท้จริงของเงินฝากประจำ 1 ปี ก็มีความผันผวนหรือมีความเสี่ยงที่จะไม่ได้รับดอกเบี้ยสม่ำเสมอเท่ากันในแต่ละช่วงเวลา ฉะนั้น ‘การไม่รับความเสี่ยง’ จึงไม่ใช่การจัดการด้านการเงินที่เหมาะสม และที่สำคัญทำให้การบรรลุเป้าหมายทางการเงินเป็นไปได้ยากขึ้น เราจึงต้องมีความรู้ความเข้าใจในเรื่อง ‘การกระจายความเสี่ยง’ ในการลงทุน ซึ่งเป็นทักษะทางการเงินที่สำคัญในการบรรลุเป้าหมายทางการเงินต่างๆ”

“ทักษะทางการเงิน” คือสิ่งที่ควรต้องสร้างขึ้น เพราะเป็นปัจจัยที่ส่งผลให้คนไทยไปถึง “เป้าหมายทางการเงิน” ทำให้เส้นทางการเดินทางของชีวิตเป็นไปอย่างที่ตั้งใจไว้

เขียนและเรียบเรียง : นรินทร์ เอกวงศ์วิริยะ นักวางแผนการเงิน CFP สมาคมนักวางแผนการเงินไทย

แหล่งที่มาของข้อมูล